макро из сша

США. Рецессия? - пока нет. 1 кв 2025 г. Факт.

- 02 мая 2025, 01:37

- |

Реальный валовой внутренний продукт (ВВП) снизился в годовом исчислении на 0,3 процента в первом квартале 2025 года (январь, февраль и март), согласно предварительной оценке, опубликованной Бюро экономического анализа США. В четвертом квартале 2024 года реальный ВВП вырос на 2,4 процента.

Снижение реального ВВП в первом квартале в первую очередь отражало рост импорта, который вычитается при расчете ВВП, и снижение государственных расходов. Эти изменения были частично компенсированы ростом инвестиций, потребительских расходов и экспорта.

( Читать дальше )

- комментировать

- 364

- Комментарии ( 2 )

США. Рецессия. Данные Мичиганского университета. Апрель 2025.

- 14 апреля 2025, 01:33

- |

| апрель | март | апрель | ММ | ГГ | |

| 2025 | 2025 | 2024 | Изменение | Изменение | |

| Индекс потребительских настроений | 50.8 | 57.0 | 77.2 | -10,9% | -34,2% |

| Текущие экономические условия | 56.5 | 63,8 | 79.0 | -11,4% | -28,5% |

| Индекс потребительских ожиданий | 47.2 | 52.6 | 76.0 | -10,3% | -37,9% |

Директор по опросам потребителей Джоан Сю:

Потребительские настроения падают четвертый месяц подряд, упав на 11% с марта. Это падение, как и в прошлом месяце, было всеобъемлющим и единодушным по возрасту, доходу, образованию, географическому региону и политической принадлежности. Настроения теперь потеряли более 30% с декабря 2024 года на фоне растущих опасений по поводу развития торговой войны, которые колебались в течение года. Потребители сообщают о многочисленных предупреждающих признаках, которые повышают риск рецессии: ожидания относительно условий ведения бизнеса, личных финансов, доходов, инфляции и рынков труда продолжали ухудшаться в этом месяце.

( Читать дальше )

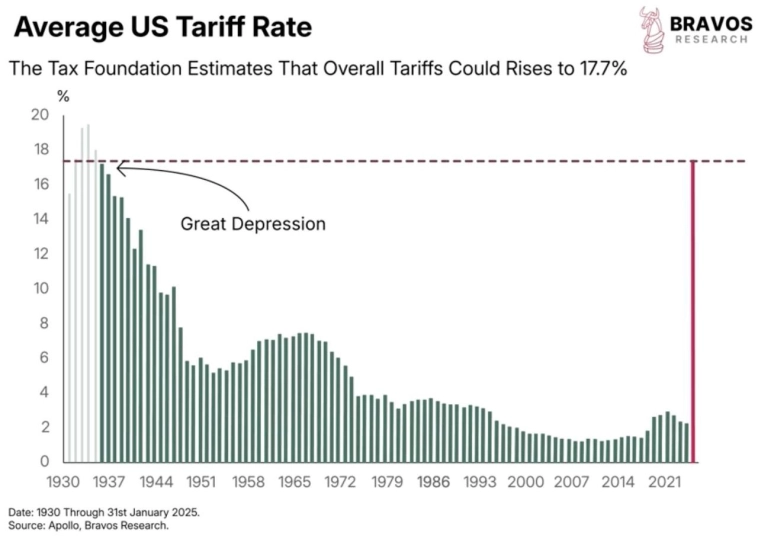

Уровни тарифов Трампа наблюдались только во время Великой депрессии

- 10 февраля 2025, 21:10

- |

Средняя ставка тарифа США при Трампе может достичь 17,7%. Уровни в последний раз наблюдались только во время Великой депрессии.

Это имеет ОГРОМНЫЕ последствия для экономики США и фондового рынка. По оценкам Tax Foundation, при Трампе средняя ставка таможенных пошлин в США может вырасти до 17,7%.

Он предложил ввести 10% налог на весь импорт, 25% на импорт из Мексики и Канады и 60% на китайские товары.

В течение 70 лет тарифы США неуклонно снижались по мере того, как глобализация и свободная торговля набирали силу. Но если эти новые пошлины вступят в силу, мы увидим самые высокие уровни со времен Великой депрессии. Многие считают, что экстремальные тарифы 1930-х годов способствовали возникновению худшего спада в финансовой истории.

Одной из основных целей пошлин является стимулирование производства в США за счет повышения стоимости иностранных товаров и повышения конкурентоспособности отечественных товаров.

Рассматривая занятость в обрабатывающей промышленности США, мы наблюдаем резкий спад с 1980 года, как раз тогда, когда импорт начал стремительно расти.

( Читать дальше )

Объем промышленного производства США сокращается второй месяц подряд

- 20 декабря 2023, 06:54

- |

Объем промышленного производства в США в ноябре сократился на 0.4% г/г, что стало вторым подряд сокращением в годовом выражении (-0.9% г/г в октябре). Месяц к месяцу рост на 0.2%, согласно данным ФРС.

Уровень промышленного производства впервые в этом году зашел в отрицательную зону в феврале (до этого сокращение было только в феврале 2021). С этого момента объем промпроизводства показывает околонулевую динамику в обе стороны.

Статистика по отраслям промышленности (полная декомпозиция в таблице):

Автомобили и запчасти — плюс 2.6% г/г, +6.7% к ноябрю 2021, но минус 2% к февралю 2020 года.

Изделия из древесины — минус 2.3% г/г, -4/4% к ноябрю 2021 и -3.6% к февралю 2020 года.

Неметаллические минеральные продукты — минус 2.9% г/г, но плюс 3.2% к ноябрю 2021 и +3.9% к февралю 2020 года.

Первичные металлы — плюс 3.3% г/г, но минус 2.9% к ноябрю 2021 и -1.2% к февралю 2020 года.

Компьютерная и электронная продукция — плюс 5.3% г/г, +4.7% к ноябрю 2021 и + 7.9% к февралю 2020 года.

( Читать дальше )

Рецессия, которая всё не наступает. Credit Agricole.

- 13 ноября 2023, 22:03

- |

Перевод документа от Credit Agricole.

Больше переводов в моём телеграмм-канале:

https://t.me/holyfinance

- По мере того как циклы ужесточения политики центральными банками становятся все более продолжительными, а многие центральные банки развитых стран, вероятно, близки к пику, если уже не достигли его, тема отставания в денежно-кредитной политике становится все более актуальной и будет иметь решающее значение для перспектив.

- Мы углубимся в изучение скорости и чувствительности основных экономик развитых стран к этим механизмам. Ответом на этот вопрос станет главная сила, формирующая 2024 год:

Если лаги короткие, то передача в экономику уже прошла свой путь через систему, а это означает, что центральным банкам придется придерживаться «ястребиной» позиции и, возможно, еще больше ужесточить политику, учитывая, что инфляция почти везде по-прежнему слишком высока.

Напротив, если задержки длительные, то центральные банки могут позволить себе быть более терпеливыми и дождаться полного эффекта от прошлых ужесточений, которые все еще находятся в стадии проявления. В этом случае существует даже вероятность того, что некоторые из них переусердствовали, даже несмотря на то, что для полной реализации последствий потребуются месяцы.

( Читать дальше )

Тезисы Завьялова Ильи Николаевича на оставшийся год.

- 31 октября 2023, 16:53

- |

Перед тем как вы погрузитесь в изучение статьи, обратите внимание на тот факт что всё упомянутое в ней не является финансовой рекомендацией для принятие более взвешенного решения просьба провести свое собственное исследование.

Рыночные прогнозы

- Макроэкономика > криптовалюты (DeFi, L2, NFT). Хорошая новость: доминирование BTC обычно приводит к восстановлению, а мы находимся на многолетних максимумах.

- Единственный исторически высокосигнальный индикатор — MVRV (отношение рыночной стоимости к реализованной стоимости). И судя по нему, BTC сейчас недооценен по сравнению с ETH.

- Разница между ликвидностью актива и его капитализацией может быть хорошим индикатором пере/недооцененности.

- Сам по себе спотовый ETF на BTC не будет иметь значения. Cтруктурный сдвиг в спросе будет происходить за счет нового институционального доверия (Blackrock), а не ETF.

- Наиболее вероятный сценарий для ФРС — капитуляция и изменение курса денежно-кредитной политики. Кроме них, покупать казначейские облигации будет некому.

( Читать дальше )

Облигационный исход

- 20 октября 2023, 17:07

- |

Последние лет 20 доходность трежерей была ниже, чем прибыльность компаний (E/P для индекса S&P 500). Все согласно классической теории. Поскольку акции — все-таки имеют бОльший риск, чем государственные облигации, значит, необходима премия к доходности за риск.

Посмотрим на сами значения. Для наглядности временной масштаб везде одинаковый — 20 лет. Доходность индекса в среднем была порядка 4.7%

Сейчас, к слову чуть ниже (рынок слегка дорог).

( Читать дальше )

Почему не рушится фондовый рынок США?

- 01 октября 2023, 16:48

- |

Сам слегка подумал. И не понял. Прям совсем.

Высокая ставка уже почти 9 месяцев в США. С января 2023. Это не цветочки.

Напишу банальности. Высокая ставка это:

— дороже кредит

— дороже деньги

— денеги в принципе зажимаются в системе(или нет?)

— я видел недавно таблицу о пике банкротств в США за последние 20 лет. Сейчас уровень 2008. Можно сделать поправку на то, что сейчас в принципе больше компаний, но аргумент слабенький

— быстрое уменьшение способности населения оплачивать товары и услуги

— уменьшение рабочих мест

— замедление производства, затоваривание складов

— банковский сектор до сих пор не понимает что делать с жестким обесцениванием облигаций

— неплохая по размерам забастовка в автопроизводительности. Три гиганта нормально не работают. Также была забастовка в киноиндустрии.

Все трещит по швам а рынок акций США еле еле упал недавно % на 7? Или даже меньше.

Что возможно удерживает рынок США.

1. Есть гипотеза, что рынок в США держат техногиганты с большим весом. Их не укатывает ставка по той простой причине, что они давно не в США а серьезно интегрированы со всем миром. Но и это слабый аргумент, так как за ставкой в США, обычно, все поднимают. Ну разве, что Китай живет своей жизнью.

( Читать дальше )

ВЗЯТЬ НА ИСПУГ НЕ УДАЛОСЬ

- 05 августа 2023, 00:36

- |

Участники рынка ждали торги четверга с некоторой тревогой, поскольку распродажа в среду на фоне снижения американского кредитного рейтинга вызвала опасения — не началась ли коррекция после фактически 7-ми месячного роста. Вдруг инвесторы массово испугаются, ринутся фиксировать прибыль и распродавать бумаги, находящиеся у них в портфелях. К счастью, ничего подобного не произошло. Да, сессия была тяжелой, а борьба медведей и быков вязкой и мало привлекательной. Торги стартовали в красной зоне, но затем быки перехватили инициативу и смогли вытащить индексы в небольшой плюс. Однако сил им все же не хватило, и к финальному гонгу все же прошла небольшая волна фиксации прибыли, которая затащила индексы вновь на отрицательную территорию. Правда, в итоге потери все же совершенно небольшие — ограничились несколькими десятыми долями процента. Поэтому можно выдохнуть и перевести дыхание. Обошлось…

На отраслевом уровне хуже всех дела обстояли в коммунальном секторе, где только средние потери составили 2,31%. Особенно досталось ведущим поставщикам электроэнергии, которые попали под мощный пресс продавцов в связи с мягкой погодой и меньшим потреблением электроэнергии для холодильников и кондиционеров.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал